اندیکاتور MACD: اندیکاتور MACD که در فارسی «مکدی» خوانده میشود یکی از سادهترین شاخصهای بازار معاملاتی است. مکدی در حقیقت یک اسیلاتور محسوب میشود که رابطه بین دو میانگین متحرک (Moving Average) را نشان میدهد. امروزه حوزه پرداختهای ارزی به خصوص خرید و فروش ارز دیجیتال یکی از محبوبترین بازارهای معاملاتی به شمار میرود. همه معاملهگران نیز درصدد این هستند تا با استفاده از دانش و ابزارهای گوناگون ضرر مالی خود را به حداقل رسانده تا سود بیشتری در این بازار کسب کنند. امروز قصد داریم، اندیکاتور MACD را با یکدیگر مورد بررسی قرار داده و 5 استراتژی برای معامله با آن را معرفی کنیم، پس تا انتهای این مطلب با ما همراه باشید.

فهرست مطالب

اندیکاتور MACD چیست ؟

اندیکاتور MACD توسط فیزیکدان و محقق اهل آمریکا، جرالد اپل، در سال 1970 برای شناسایی تغییر در جهت،قدرت، مقدار حرکت و مدت زمان یک روند در بازار طراحی شد. به عقیده جرالد اپل، میانگین متحرک همگرا واگرا (Moving Average Convergance Divergance) که با اختصار MACD نوشته میشود، بهترین ابزار برای تحلیل زمان است. در واقع، شاخص مکدی برای تشخیص میانگینهای متحرک که باینگر روند جدید (صعودی یا نزولی) مورد استفاده قرار میگیرد. اولویت اول تریدرها این است که نقاط مربوط به تغییرات روند را شناسایی کنند چون بیشترین سود در این نقاط است. اگرچه مکدی یک اندیکاتور تاخیری محسوب میشود اما در برخی از مواقع میتواند در تشخیص احتمالی تغییر ترند مفید باشد.

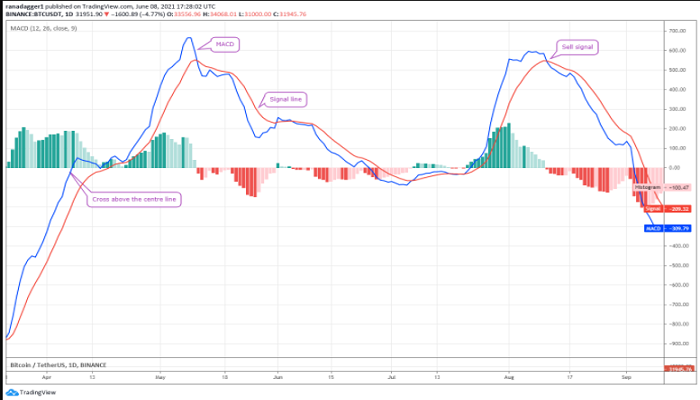

اندیکاتور MACD بالا و پایین خط صفر که به نام خط مرکزی هم شناخته میشود، نوسان میکند. میانگین متحرکهای کوتاهتر از میانگین متحرکهای بزرگتر کم میشوند تا به مقدار MACD برسند. خط سیگنال که میانگین متحرک صعودی MACD است، اندیکاتور را کامل میکند.

خط آبی و خط قرمز مکدی در اصل خط سیگنال است. وقتی خط آبی از بالای خط قرمز عبور کند، سیگنال خرید تشکیل میشود و وقتی خط آبی به زیر خط قرمز سقوط کند، هشدار برای فروش اتفاق میافتد. عبور خط آبی از بالای خط مرکز هم سیگنال خرید محسوب میشود. حالا میخواهیم ببینیم چطور از این اندیکاتور برای شناسایی نقاط ورود و خروج بهتر در معاملات استفاده کنیم. پس از آن به نحوه تحلیل اندیکاتور مکدی در زمان اصلاح قیمت بازگشتی و روند صعودی میپردازیم. در نهایت نگاه کوتاهی به اهمیت واگراییها در اندیکاتور MACD خواهیم داشت.

استفاده از اندیکاتور MACD در نوسانات بازار ارزهای دیجیتال

در مقایسه با بازارهای سنتی، بازار ارزهای دیجیتال نسبت به اخبار خیلی حساس بوده و نوسانات شدید را تجربه میکند. بنابراین، ورود و خروج به معاملات باید سریع انجام شوند تا سود بدست آمده از معاملات بیشتر شده و ریسک شکست معامله نیز کمتر شود. وقتی روند صعودی جدیدی آغاز میشود، معمولا چند هفته یا چند ماه ادامه خواهد یافت و البته، تمام فازهای صعودی هم دارای اصلاحات هستند. هدف تریدرها باید همراهی با ترند و عدم توقف با هر اصلاح بازگشتی کوچک در طول مسیر باشد.

هدف باید ورود سریع به پوزیشن در زمان آغاز روند صعودی و باقی ماندن در آن پوزیشن تا زمانی که سیگنال روند معکوس مشاهده شد، باشد. البته گفتن این کارها راحتتر از انجام آن است. اگر اندیکاتور سیگنالهای زیادی نشان بدهد، معاملات ناخواسته زیادی انجام خواهد شد که کمیسیون زیاد و تصمیمات هیجانی معاملهگر را در پی خواهد داشت.

از سوی دیگر، اگر بخواهیم با برای معاملات خود محدودیت زمانی در نظر بگیریم، بخش بزرگی از ترند را از دست خواهیم داد. در واقع با این کار، اندیکاتور در شناسایی حرکات معکوس، کند عمل خواهد کرد. این مشکل توسط سازنده اندیکاتور MACD، جرالد اپل در کتابش تحت عنوان «تحلیل تکنیکال: ابزارهای قدرت برای سرمایهگذاران فعال» حل شده است. اپل در کتاب خود تاکید میکند که چطور میتوان از دو اندیکاتور MACD در زمان ترندهای قدرتمند استفاده کرد که اندیکاتور حساستر برای ورود و اندیکاتوری که حساسیت کمتری دارد برای خروجی از معاملات استفاده میشود.

آیا دو اندیکاتور مکدی بهتر از یک اندیکاتور است؟

مقدار پیشفرض برای اندیکاتور MACD که توسط بیشتر نرمافزارهای تحلیلی استفاده میشود، ترکیب ۱۲ تا ۲۶ روز است. البته، برای نمونههای بعدی، میخواهیم از یک اندیکاتور مکدی با ترکیب ۱۹ تا ۳۹ روز استفاده کنیم که حساسیت کمتری داشته و برای ایجاد سیگنالهای فروش به کار خواهد رفت. اندیکاتور بعدی که حساسیت بیشتری دارد از ترکیب ۶ تا ۱۹ روز استفاده میکند و برای سیگنالهای خرید به کار خواهد رفت.

بیت کوین در سپتامبر ۲۰۲۰ در محدوده کوچکی خرید و فروش میشد و در طول آن مدت، هر دو اندیکاتور MACD به شدت مسطح بودند. در ماه اکتبر، وقتی جفت ارز btc/usdt یک روند صعودی را آغاز کردند، در نیمههای اکتبر ۲۰۲۰، اندیکاتور MACD از بالای خط مرکزی عبور کرده و یک سیگنال خرید تشکیل داد. پس از ورود به معامله، ببینید چطور اندیکاتور مکدی در چهار موقعیت (که در روی نمودار با بیضی نشان داده شدهاند) در ترکیب ۶ تا ۱۹ روزه، به خط سیگنال نزدیک میشود. این حالت میتواند منجر به خروج سریع از معامله و از دست دادن بخش بزرگی از سود در زمان شروع روند صعودی بشود.

از سوی دیگر، توجه کنید که چطور ترکیب ۱۹ تا ۳۹ روزه که حساسیت کمتری دارد در طول مدت روند صعودی، ثابت باقی میماند. این حالت باعث شده تا زمانی که اندیکاتور MACD در تاریخ ۲۶ نوامبر ۲۰۲۰ به زیر خط سیگنال سقوط کرده و سیگنال فروش تشکیل بدهد، تریدرها آسان تر در معامله بمانند.

در مثال دیگر، بایننس کوین Binance Coin (BNB) در تاریخ ۷ جولای ۲۰۲۰ از بالای خط مرکز عبور کرد و سیگنال خرید تشکیل داد. البته، اندیکاتور حساس مکدی به سرعت روند نزولی گرفت و در تاریخ ۶ جولای که جفت ارز bnb/usdt وارد اصلاح کوچکی شدند، به زیر خط سیگنال سقوط کرد. در مقابل، اندیکاتوری که حساسیت کمتری داشت تا ۱۲ اوت ۲۰۲۰ در بالای خط سیگنال باقی ماند و بخش بزرگی از ترند را در اختیار داشت.

تریدرهایی که دنبال کردن دو اندیکاتور MACD را دشوار میدانند میتوانند از ترکیب پیشفرض ۱۲ تا ۲۶ روز استفاده کنند. سیر حرکت لایت کوین از ۷۵ دلار تا ۴۱۳.۴۹ دلار پنج سیگنال خرید و فروش ایجاد کرد. تمام تریدها سیگنالهای ورودی (که با بیضی مشخص شدهاند) و خروجی (که با فلش نشان داده شدهاند) خوبی ایجاد کردند.

چگونه اندیکاتور MACD سیگنال اصلاح قیمت را نشان می دهد؟

تریدرها میتوانند از اندیکاتور مکدی برای خرید در زمان اصلاح قیمت برگشتی استفاده کنند. در طول مدت اصلاح قیمت در زمان ترند صعودی، مکدی به زیر خط سیگنال سقوط می کند اما وقتی قیمت دوباره روند صعودی خود را از سر گرفت، اندیکاتور به بالای خط سیگنال باز خواهد گشت. این اطلاعات میتواند فرصت ورود خوبی ایجاد کند.

در نمونه بالا، کاردانو (ADA) در تاریخ ۸ ژانویه ۲۰۲۰ از بالای خط مرکزی عبور کرد و یک سیگنال خرید تشکیل داد. البته، وقتی حرکت صعودی متوقف شد، اندیکاتور MACD در تاریخ ۲۶ ژانویه ۲۰۲۰ به نزدیکی سیگنال خرید سقوط کرد اما به زیر آن نرفت. وقتی قیمت ارز اصلاح شد، مکدی از خط سیگنال دور شده و حرکت صعودی خود را از سر گرفت. این موقعیت فرصتی برای تریدرهایی بود که فرصت خرید در زمان عبور اندیکاتور از بالای خط مرکزی را از دست داده بودند. وقتی جفت ارز ada/usdt شروع به اصلاح قیمت شدید کردند، سیگنال فروش در تاریخ ۱۶ فوریه تشکیل شد.

واگرایی اندیکاتور مکدی

قیمت بیت کوین بین تاریخ ۱۲ فوریه تا ۱۴ آوریل ۲۰۲۱ به رشد صعودی خود ادامه داد اما اندیکاتور مکدی در طول این دوره صعود کمتری داشت و یک واگرایی نزولی ایجاد کرد. این نشانهای بود که حرکت صعودی در حال ضعیف شدن است. وقتی یک واگرایی نزولی تشکیل میشود تریدرها باید بیشتر مراقب بوده و از انجام معاملات بلندمدت در طول این دوره اجتناب کنند. واگرایی نزولی طولانی در این مورد، منجر به سقوط شدید شد.

ارز دیجیتال لایت کوین نشان میدهد چگونه اندیکاتور MACD یک واگرایی صعودی در طول روند به شدت نزولی از جولای تا دسامبر ۲۰۱۹، تشکیل داد. تریدرهایی که در زمان عبور اندیکاتور از بالای خط مرکزی اقدام به خرید کردند احتمالا در سپتامبر و مجددا در نوامبر، شاهد حرکت بازار در خلاف جهت پیشبینیهای خود بودهاند. این نشان میدهد که تریدرها پیش از اقدام بر اساس واگراییهای اندیکاتور MACD، باید منتظر بمانند که پرایس اکشن نشانههای تغییر ترند را نشان دهد.

سخن پایانی

اندیکاتور MACD حرکات ترند را نشان میدهد میتوان از آن برای اندازهگیری مومنتوم (شتاب بازار) یک دارایی هم استفاده کرد. با توجه به شرایط بازار و داراییهایی که تحلیل میشوند، تریدرها میتوانند مدت زمان اندیکاتور را تغییر دهند. اگر یک ارز دیجیتال سرعت سریعی دارد، باید از اندیکاتور حساستر استفاده کرد. برای ارزهایی با سرعت آهسته، میتوان از تنظیمات پیشفرض یا اندیکاتوری با حساسیت کمتر استفاده کرد. تریدرها میتوانند برای رسیدن به نتایج بهتر، از ترکیب اندیکاتورهایی با حساسیت بالا و پایین استفاده کنند.

البته هیچ اندیکاتور بینقصی وجود ندارد که همیشه درست کار کند. حتی با وجود بک تستهای بسیار و ترکیب با شاخصهای دیگر، باز هم شاید معاملات برخلاف انتظارات ما پیش بروند. تریدرها باید از اصول مدیریت پول برای کاهش سریع زیانها و محافظت از سودهای کاغذی خود در زمانی که معاملات مطابق با پیشبینیها پیش میرود، استفاده کنند.